フリーランスになると、確定申告を自分で行う必要があります。特に1年目は初めての作業が多く、不安を感じる方も少なくありません。

この記事では、フリーランス1年目でもわかりやすい確定申告のやり方と注意点を解説します。必要書類や節税対策についても触れていますので、ぜひ参考にしてください。

※この記事はエンジニアファクトリーにご登録後、マイページよりセミナー動画でもご覧いただけます。

エージェントサービス「エンジニアファクトリー」では、ITフリーランスエンジニアの案件・求人の紹介を行っています。掲載中の案件は7,000件以上。紹介する案件の平均年商は810万円(※2023年4月 首都圏近郊のITエンジニア対象)となっており、スキルや言語によって高条件の案件と出会うことができます。

氏名やメールアドレス・使用できる言語を入力するだけで、簡単60秒ですぐにサポートを開始できます。案件にお困りのITフリーランスの方やより高条件の案件と巡り合いたいと考えている方は、ぜひご登録ください。

確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間の所得と納める税金を申告し、税務署へ納税する手続きのことです。個人事業主やフリーランスの場合、必ず行う必要があります。

会社員でも年間の収入金額が2,000万を超える場合や、副収入の所得金額が20万以上ある場合は申告する必要があります。

フリーランスは基本的に確定申告必が必要

フリーランスや個人事業主にとって、税理士に依頼しない限り、確定申告は必須です。確定申告は、納めるべき税金の金額を正確に計算し、過不足を調整するための重要な手続きです。

クライアントから支払われる報酬には、源泉徴収された金額が支払われる場合と、源泉徴収されずに全額支払われる場合があります。このため、フリーランスは自分で源泉徴収額・必要経費・自分に適用される控除などを計算し、正しい所得税額を確定しなければなりません。

確定申告を行うことで、事前に源泉徴収された税額が多ければ還付を受けられ、逆に不足している場合は追加で納税することになります。

フリーランスで確定申告が不要な場合

確定申告が不要なケースもあります。所得金額が48万円以下の場合、確定申告は不要です。これは、48万円の基礎控除を適用すると課税所得が0円になり、納税が発生しないためです。

所得金額は「収入ー経費」で計算します。所得を正しく計算するためにも、収入と経費は正しく計算しなければなりません。確定申告が不要の場合でも、住民税の申告が必要となる場合があります。たとえば、非課税証明書や所得証明書が必要な場合や、自治体が住民税を計算するために申告を求める場合です。

なお、所得税の確定申告をしている場合、そのデータが自治体に送付されます。つまり、確定申告をする場合は、改めて住民税の申告を行う必要はありません。

確定申告が不要でもした方がいい場合

確定申告が不要な場合でも、申告を行った方が良いケースがあります。たとえば、青色申告の手続きをしている場合、所得が赤字になると赤字を翌年以降に繰り越せます。この仕組みを「繰越控除」と呼び、活用するためには赤字であっても確定申告が必要です。

また、確定申告をしない場合は所得額が明確にならないため、非課税証明書や所得証明書の発行ができません。これらの証明書は、ローンの申請や児童手当の申請、年金や入園手続きなど、さまざまな場面で必要になることがあります。

所得額が基礎控除額(48万円)以下の場合でも、さまざまな事情を考慮したうえで、確定申告を行うか検討しましょう。

フリーランスが確定申告するときのやり方

フリーランスが確定申告を行う際の基本的な手順は、以下の通りです。

- 確定申告書を入手する

- 確定申告書を書く

- 確定申告書を提出する

確定申告書を入手する

確定申告書の入手方法はいくつかあり、自分に合った方法を選べます。どの方法でも内容は同じです。

確定申告書を入手する

確定申告書の入手方法はいくつかあり、自分に合った方法を選べます。どの方法でも内容は同じです。

会計ソフトを利用する場合【一般的】

確定申告の手続きには、会計ソフトを利用するのが一般的になっています。会計ソフトは、必要な情報を入力するだけで自動的に書類を作成してくれるため、簿記の知識がなくても簡単に利用できます。

また、ほとんどの会計ソフトがe-Taxによる電子申請に対応しており、申告手続きをすべてオンラインで完結できるのが大きなメリットです。電子申請を行う際にはマイナンバーカード(カードリーダーが必要)、またはID・パスワード方式の届出完了通知が必要となるため、準備しておきましょう。

電子申請の手順はソフト内でガイドが表示されるため、迷わずに進められるのも魅力です。

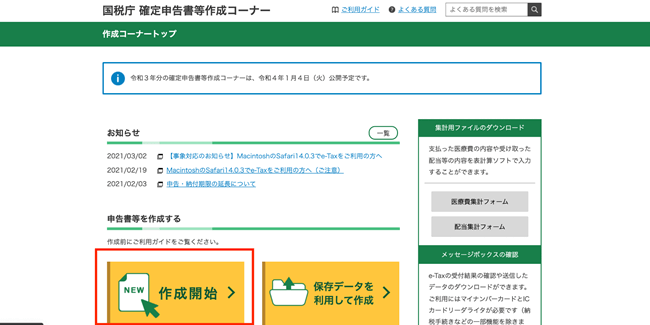

確定申告コーナーを利用する場合(手軽で公式な方法)

参考:所得税の確定申告

国税庁のWebサイトにある「確定申告書作成コーナー」は、無料で利用できる便利なツールです。画面の指示に従って必要な情報を入力するだけで、確定申告書を作成できます。この方法は、会計ソフトを利用しない人にもおすすめです。

作成した申告書は、以下の方法で提出できます。

- e-Taxを利用して電子申請(オンライン完結)

- 自宅やコンビニで印刷し、郵送または税務署に直接提出

電子申請を行う場合は、マイナンバーカードやID・パスワード方式の届出が必要ですが、手続きは簡単です。紙での申請よりも手軽に進められるため、有効活用しましょう。

国税庁のWebサイトで印刷する

国税庁のWebサイト「確定申告書等の様式・手引き等」からファイルをダウンロードして印刷する方法です。プリンタがない場合は、コンビニで印刷することもできます。

税務署や市町村役場の税務課で受け取る

最寄りの税務署や市町村役場の税務課を訪れ、「確定申告書が欲しい」と伝えると受け取れます。税務署に連絡して郵送を依頼することも可能です。

国税庁の「税務署の所在地などを知りたい」から管轄の税務署を検索できるので、自宅や勤務先近くの税務署を探してみましょう。

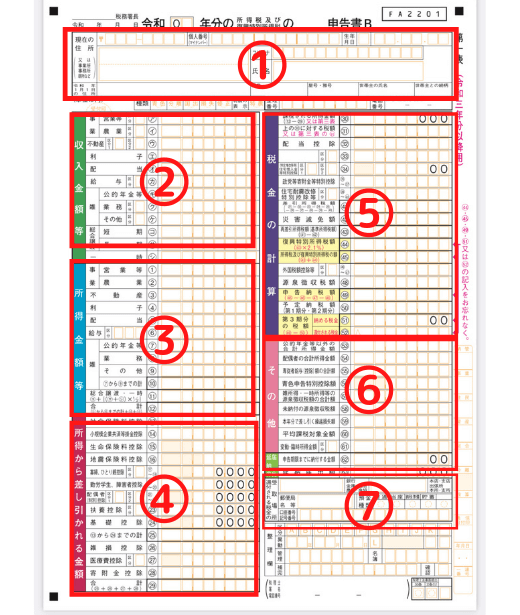

確定申告書を書く

確定申告書(B)を手書きで記入する際のポイントを、以下の画像に基づいて説明します。

住所や氏名

最初に、自分の住所や氏名を正確に記入します。マイナンバーの記入も必要で、提出時にはマイナンバーの提示が求められるため準備しておきましょう。また、職業欄には、届出を行った事業内容を記載します。

2. 収入金額等

事業所得として得た収入を「営業等(ア)」の欄に記入します。この金額は、年間の総収入額を正確に記載する必要があります。

3. 所得金額

所得金額は、収入から経費を差し引いた金額です。青色申告の場合は、さらに青色申告特別控除額を引いた金額を記載してください。

4. 所得から差し引かれる金額

基礎控除や社会保険料控除、生命保険料控除、医療費控除など、適用される控除額を記入します。

基礎控除:所得が2,400万円以下の場合、一律48万円が控除されます。ただし、2,400万円を超える場合、段階的に控除額が減少し、2,500万円を超えると基礎控除は適用されません。

社会保険料控除:支払った国民健康保険料や国民年金保険料の合計額が対象です。

添付書類:各控除に必要な書類(保険料の納付証明書、医療費の領収書など)も忘れず準備してください。

5. 税金の計算

次に、実際に納める税金を計算します。課税所得に応じて所得税率を適用し、税額を計算します。税率は累進課税方式(5%~45%)で、具体的な税率を調べる際は国税庁の所得税の税率表を参考にしてください。

6. その他・延納の届出

その他の欄には、配偶者給与がある場合や、青色申告特別控除額、繰越損失額などを記入します。

延納の届出:納税額を一度に支払うことが難しい場合、この欄で延納の申請を行います。

7. 還付される税金の受取場所

税金が還付される場合、振込先の銀行口座情報を正確に記入します。不備があると還付金の受け取りが遅れることがあるため、間違いがないよう確認しましょう。

確定申告書を提出する

確定申告書が完成したら、以下のいずれかの方法で提出します。

- 税務署の窓口に持っていく

- 税務署に郵送する

- e-Taxで電子申告する

提出期限は、毎年2月16日から3月15日までです(期限が休日の場合は翌営業日)。書類の不備や添付忘れがないよう、事前にしっかり確認しましょう。

フリーランス確定申告するときに必要な書類

確定申告するときに必要な書類は以下の通りです。

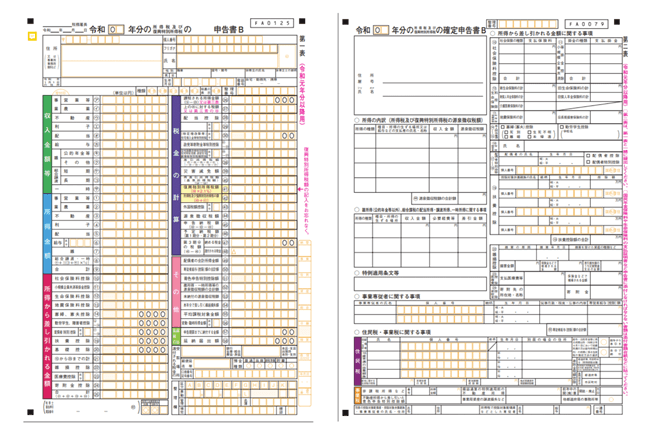

確定申告書

引用:国税庁

確定申告書にはAとBがあり、フリーランスは「確定申告書B」を使用します。会計ソフトや国税庁の「確定申告書作成コーナー」を利用することで、申告書をデータで作成し、そのまま電子提出が可能です。この場合、紙の申告書は不要です。

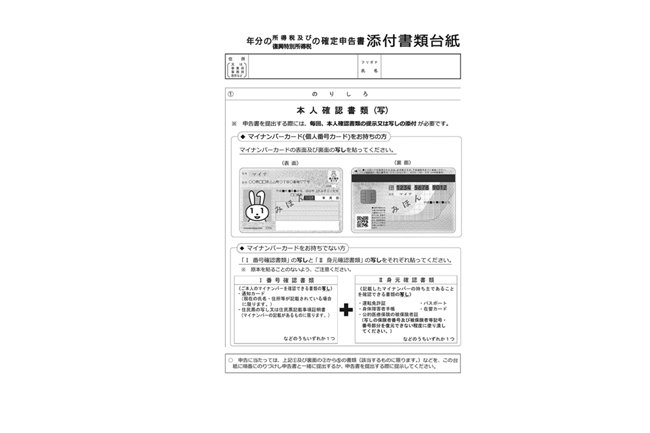

本人確認書類

引用:国税庁

マイナンバーカードを用意しましょう。マイナンバーカードがない場合は、通知カードや住民票の写しと身分証明書(運転免許証など)の組み合わせで対応可能です。

源泉徴収票・支払調書

報酬を受け取る際に、源泉徴収が行われる場合があります。その際、報酬額や源泉徴収額が記載された「支払調書」がクライアントから発行されます。申告書を正しく作成するために、支払調書は重要です。支払調書が必要な場合は、事前にクライアントへ発行を依頼しておきましょう。

各種控除に関する書類

医療費の明細や交通費の明細など、各控除が証明できるものを用意します。

| 控除の種類 | 必要な書類 | 発行元・確認方法 |

|---|---|---|

| 基礎控除 | 特に書類は不要 | 自動で適用されるため準備不要 |

| 社会保険料控除 | 国民健康保険料の納付済額通知書 | 市区町村から送付 |

| 国民年金保険料の控除証明書 | 日本年金機構から送付 | |

| 生命保険料控除 | 生命保険料控除証明書 | 保険会社が毎年発行(10月頃に送付されることが多い) |

| 医療費控除 | 医療費控除の明細書 | 領収書を基に自分で作成(領収書は5年間保管が必要) |

| 寄付金控除 | 寄付金受領証明書 | 寄付先団体が発行 |

| 扶養控除 | 扶養親族がいることを証明する書類(例:住民票など) | 市区町村で発行 |

フリーランスが確定申告するときの注意点

フリーランスが確定申告を行う際に気をつけるべき重要なポイントを3つ挙げます。税務調査による指摘を受け、追徴課税となるリスクを防ぐためにも、覚えておきましょう。

確定申告の申告期限は遅れないようにする

確定申告は期限を厳守しましょう。申告期間は毎年2月16日から3月15日まで。この期間を過ぎても申告は可能ですが、以下のペナルティーが発生することがあります。

無申告加算税

| 納付すべき税額 | 納付すべき税金に上乗せされる割合 |

|---|---|

| 50万円まで | 15% |

| 50万円を超えている部分 | 20% |

令和6年1月1日以後に法定申告期限が到来するもの(令和5年分以降)については、50万円までの部分は15%・50万円を超え300万円までの部分は20%・300万円を超える部分は30%の割合になります。

なお、税務署から指摘を受ける前に自主的に申告を行った場合、無申告加算税が5%に軽減されることがあります。いずれにしても、余計な税金を払わないために必ず期限内に申告しましょう。

延滞税

延滞税とは、税金が定められた期限までに納付されない場合に、法定納期限の翌日から納付する日までの日数に応じて課される利息です。なお、利息の割合は以下のとおりです。

| 納期限までの期間及び納期限の翌日から2か月を経過する日まで | 納期限の翌日から2か月を経過した日以後 | |

|---|---|---|

| 割合 | 年7.3%(令和4年1月1日から令和7年12月31日までの期間は年2.4%) | 年14.6%(令和4年1月1日から令和7年12月31日までの期間は、年8.7% |

納付が遅れるほど延滞税は増えてしまいます。もし延滞税が発生したら、できるだけ早く納税して負担増を最低限に抑えましょう。

確定申告の内容を間違えた場合は速やかに修正申告する

確定申告を提出した後に、記入ミスや計算ミスが見つかる可能性があります。誤りが見つかったときは、速やかに修正申告を行いましょう。

| 期限内の修正 | 新たに申告書を作成し、再提出することで修正が可能 |

| 期限後に多く納めていた場合 | 「更正の請求書」を提出することで、税務署が認めれば還付を受けられる(原則5年以内) |

| 期限後に少なく納めていた場合 | 「修正申告書(申告書Bと第五表)」を提出して不足分を納付する。延滞税がかかるため、早めの対応が必要 |

間違いに気づいたら放置せず、速やかに適切な手続きを取りましょう。

経費計上できるものは忘れずに記入する

フリーランスの税金は、所得(収入ー必要経費)に基づいて計算されます。事業に直接関連する支出は経費に計上できるため、適切に納税するためにも、どのような支出が経費に該当するか確認しましょう。

フリーランスが経費にできるものの例

フリーランスが経費に計上できる支出の代表例は、以下のとおりです。

- 通信費(携帯電話・インターネット代など)

- 交通費(打ち合わせや業務の移動費)

- 資料代(書籍や有料セミナー)

- 広告費(名刺、チラシ、ネット広告)

- 事務用品費(文房具、プリンターインクなど)

たとえば、業務のやりとりをするためにはインターネット環境が必要です。毎月発生する通信費が事業に関連する支出であるため、経費に該当します。

ほかにも交通費や資料代など、業務に関連する支出は経費に該当するため、適切に計上しましょう。

経費として認められないものの例

以下のような支出は経費として認められないため、計上しないように気を付けましょう。

- 私的利用のための費用(個人旅行やプライベートの食事)

- 個人の衣服代や美容費

業務とは関係のない支出は、経費計上できません。税務署から指摘をうけたときスムーズに対応するためにも、経費計上した領収書やレシートは証拠として必ず保管してください。必要であれば「これは事業に必要な経費である」と説明できるように準備しておきましょう。

フリーランスが確定申告をしないとどうなる?

税金を払わなければいけないにもかかわらず故意に確定申告をしない場合は、厳しい罰則があります。経済的な制裁を受けるだけでなく、社会的信用を失うため注意しましょう。

例えば、故意に申告しなかった場合は脱税とみなされ、10年以下の懲役または最大1,000万円の罰金、または両方が課せられる可能性があります。

単純に忘れていたとしても、1年以下の懲役または50万円以下の罰金が課せられる場合があります。さらに、ペナルティとして無申告加算税と延滞税が発生するため、確定申告は必ず期限内に行いましょう。

フリーランスがするべき節税対策

フリーランスとして働く場合、税金は収入から経費を差し引いた所得に対して課税されます。正しく節税対策を行えば、税負担を軽減することが可能です。以下の3つのポイントを意識して、効果的な節税を実現しましょう。

フリーランスとして働く場合、税金は収入から経費を差し引いた所得に対して課税されます。正しく節税対策を行えば、税負担を軽減することが可能です。以下の3つのポイントを意識して、効果的な節税を実現しましょう。

青色申告で確定申告を行う

青色申告とは、最大で65万円の所得控除を受けられる制度です。複式簿記で記帳し、電子帳簿保存またはe-Taxによる電子申告を行って「青色申告承認申請書」を納税地の税務署へ提出すると、65万円の控除を受けられます。

例えば、所得税率20%の人が65万円の所得控除を受けられれば、所得税だけで13万円(65万円×20%)の節税につながります。「複式簿記は難しそう」と敬遠されがちですが、会計ソフトを利用すれば簡単に対応できるため、有効活用するとよいでしょう。

赤字を繰り越して将来の税金を減らす

事業所得が赤字になった場合、繰越控除の仕組みにより、その赤字を最大3年間繰り越して翌年以降の所得と相殺することが可能です(法人の場合は10年)。これにより、利益が出た年の税金負担を軽減できます。

例えば100万円の赤字が出た年の翌年に300万円の利益が出た場合は、赤字を繰り越せないと300万円に対する税金が計算されます。しかし、赤字を繰り越すと前年の赤字分を差し引けるため、200万円に対して課税されます。

なお、赤字を繰り越すための条件として、青色申告で確定申告をしている必要があります。

事業に必要な経費を漏れなく計上する

収入から必要な経費をきちんと計上し、正確に記帳しましょう。適切に経費を計上すれば課税所得を最適化できるため、節税につながります。領収書やレシート、クレジットカードの明細記録など、経費を支払った証拠となるものは大切に保管しましょう。

フリーランスの案件をお探しならエンジニアファクトリーへ

フリーランスや個人事業主は、会社員とは異なり、自分で源泉徴収額の管理や確定申告を行う必要があります。

また、フリーランスや個人事業主の確定申告のやり方は、源泉徴収がされているのか、されていないのかで異なります。もし不安がある場合は、1月から確定申告前にクライアントに支払調書を発行してもらい、源泉徴収額を確認するようにしてください。

また、本書を読まれたフリーランスITエンジニアの方や、フリーランスになりたい方は、ぜひエンジニアファクトリーに登録して、新たなキャリアを切り開いてみてはいかがでしょうか。

まとめ

フリーランスは、収入や経費、控除を正確に把握し、毎年2月16日から3月15日までの間に確定申告を行う必要があります。所得が基礎控除額(48万円)以下の場合は申告不要ですが、住民税の申告が必要な場合もあるため注意が必要です。

青色申告を活用すると、最大65万円の控除が受けられるほか、赤字の繰越が可能になり節税効果が高まります。また、事業に必要な経費を漏れなく計上することで課税所得を減らし、税金負担を軽減できます。

確定申告に不慣れな場合でも、会計ソフトや国税庁の作成コーナーを活用すればスムーズに手続きが進められます。正しい方法を理解し、余分な税金を払わないよう早めに準備を進めましょう。

監修:柴田 充輝

・プロフィール

厚生労働省や保険業界・不動産業界での勤務を通じて、社会保険や保険、不動産投資の実務を担当。FP1級と社会保険労務士資格を活かして、多くの家庭の家計見直しや資産運用に関するアドバイスを行っている。金融メディアを中心に、これまで1000記事以上の執筆実績あり。保有資格は1級ファイナンシャル・プランニング技能士(FP1級)、社会保険労務士、行政書士、宅地建物取引主任士など。