フリーランスや副業をしている会社員にとって、年末調整と確定申告の違いは分かりにくいものです。本記事では、フリーランスが年末調整の対象になるケースや、確定申告との違いについて詳しく解説します。また、税務処理の基本知識や手続きの方法も分かりやすく紹介します。

エンジニアファクトリーでは、フリーランスエンジニアの案件・求人をご紹介。掲載中の案件は10,000件以上。紹介する案件の平均年商は810万円(※2023年4月 首都圏近郊のITエンジニア対象)で、ご経験・志向に合った案件と出会えます。

簡単なプロフィール入力ですぐにサポートを開始。案件にお困りのITフリーランスの方やより高条件の案件と巡り合いたいと考えている方は、ぜひご登録ください。

年末調整とは

年末調整は、企業が正社員・パートタイマーなどの給与所得者に代わって行う手続きで、所得税の過不足を調整する制度です。年末調整には、以下の3つの目的があります。

| 目的 | 内容 |

|---|---|

| 所得税の過不足を調整 | 毎月の給与から天引きされる所得税は概算のため、年末に1年分の収入・控除を再計算し、過不足を精算する |

| 納税手続きを簡略化 | 会社員は年末調整で所得税の精算が完了するため、多くのケースで確定申告が不要になる |

| 控除の適用 | 扶養控除や配偶者控除、社会保険料控除などを適用し、税負担を軽減できる |

フリーランスは原則として年末調整が不要な理由

年末調整は、会社員やアルバイトなど給与所得者の所得税を企業が代わりに計算し、精算する制度です。一方、フリーランスは事業所得者として自分で所得を計算し、確定申告を行うため、原則として年末調整の対象外 となります。

ただし、給与所得がある場合や従業員を雇用している場合は例外的に年末調整が必要になることがあるため、覚えておくと良いでしょう。

フリーランスが年末調整を行う必要があるケース

ここでは、フリーランスが年末調整に関わるケースについて解説します。

年の途中で会社員からフリーランスや副業に切り替わった場合

年の途中で会社員からフリーランスに転向した場合、会社員時代の給与所得に関しては年末調整の対象になります。ただし、フリーランスとしての収入は年末調整の対象ではなく、確定申告が必要です。

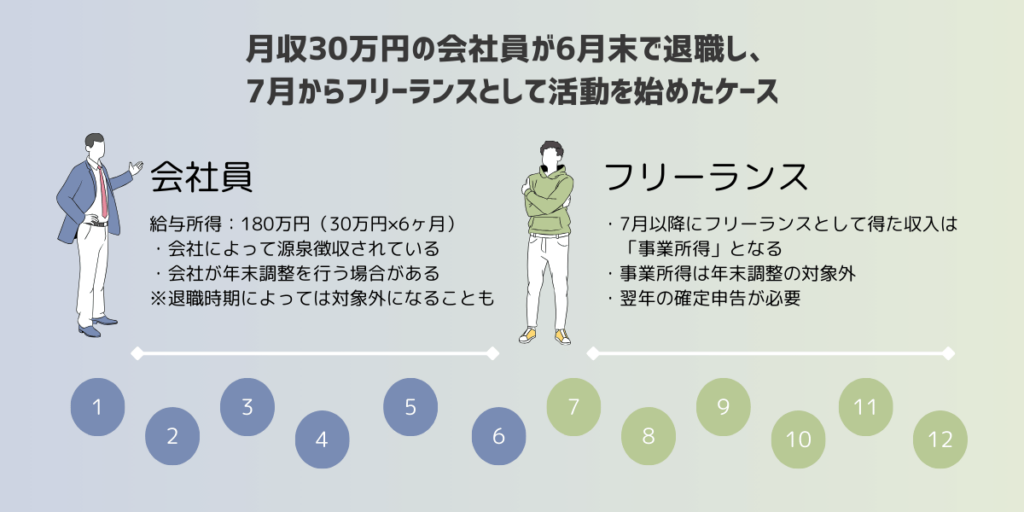

例えば、月収30万円の会社員が6月末で退職し、7月からフリーランスとして活動を始めたケースを見てみましょう。

1月~6月(会社員)

給与所得:180万円(30万円×6ヶ月)

この期間に支払われた給与は、会社によって源泉徴収されている

会社が年末調整を行う場合がある(ただし、退職時期によっては対象外になることも)

7月~12月(フリーランス)

事業所得(売上から経費を差し引いた金額)

年末調整の対象外のため、確定申告が必要

会社員時代の給与所得については会社が年末調整を行うことがありますが、フリーランスとしての収入に関しては自分で確定申告を行う必要がある点に注意しましょう。

アルバイトや副業で給与所得がある場合

フリーランスでも、アルバイトや副業で給与を得ている場合は、年末調整が必要です。つまり、フリーランスとしての事業所得は確定申告、給与所得は年末調整の2つの手続きをしなければなりません。

例えば、フリーランスのWebデザイナーがコンビニエンスストアでアルバイトをしている場合です。この場合、コンビニエンスストアの給与所得に対しては勤務先で年末調整が行われます。しかし、Webデザイナーの事業所得に対しては自分で確定申告する必要があります。

年末調整は勤務先にお任せできますが、事業所得は自分で手続きしなければならないため、時間と手間がかかります。

従業員を雇用している場合

フリーランスが従業員を雇用した場合、年末調整を行う必要があります。なぜなら、雇用主として従業員の給与から所得税を源泉徴収する義務があるからです。

年末調整の手続きは決して簡単ではありません。さまざまな書類を取りまとめ、不備のない状態で期日までに対応が必要です。

万が一納付期限に遅れた場合、延滞税や不納付加算税といったペナルティが発生します。雇用主となるフリーランスは、年末調整の知識とゆとりあるスケジュール管理が大切です。

年末調整と確定申告の違いを理解しよう

ここからは、年末調整と確定申告の対象者や控除の適用範囲について見ていきましょう。

手続きの内容や対象者の違い

年末調整と確定申告の内容と対象者の違いは以下のとおりです。

| 項目 | 年末調整 | 確定申告 |

|---|---|---|

| 手続きを行う人 | 雇用主 | 納税者本人 |

| 対象者 | 給与所得者 | フリーランス、副業収入がある人 |

| 実施期間 | 毎年12月頃 | 翌年2月中旬から3月中旬 |

| 必要書類 | 扶養控除等(異動)申告書、保険料控除申告書など | 確定申告書、控除証明書、領収書など |

年末調整は、給与所得がある会社員を対象に、勤務先がまとめて処理します。そのため、納税者の手続きにかかる労力はあまり大きくありません。

対して確定申告は、売上金額だけでなく事業に要した経費を納税者自身が計上し、確定申告書を作成する手間がかかります。インターネットを介しても手続きが可能ですが、事前に1年間の収支をすべて記帳しておく必要があります。

控除の適用範囲の違い

続いて、控除の適用範囲についても見てみましょう。

| 控除の種類 | 年末調整 | 確定申告 | 適用条件 |

|---|---|---|---|

| 基礎控除 | ◯ | ◯ | すべての納税者に適用 |

| 配偶者控除 | ◯ | ◯ | 配偶者の所得が103万円以下の場合 |

| 配偶者特別控除 | ◯ | ◯ | 配偶者の所得が配偶者控除の適用外 |

| ひとり親控除 | ◯ | ◯ | ひとり親かつ所得が500万円以下 |

| 寡婦控除 | ◯ | ◯ | 納税者本人が寡婦かつ所得が500万円以下※寡婦:配偶者と離婚またば死別した後婚姻をしていない人 |

| 障害者控除 | ◯ | ◯ | 本人または扶養親族が障害者の場合 |

| 勤労学生控除 | ◯ | ◯ | 納税者本人が勤労学生かつ所得130万円以下 |

| 扶養控除 | ◯ | ◯ | 扶養親族がいる |

| 生命保険料控除 | ◯ | ◯ | 生命保険料を支払っている |

| 社会保険料控除 | ◯ | ◯ | 健康保険料、国民年金保険料などを支払っている |

| 地震保険料控除 | ◯ | ◯ | 地震保険料を支払っている |

| 小規模企業共済等掛金控除 | ◯ | ◯ | 小規模企業共済などの掛金を支払っている |

| 医療費控除 | × | ◯ | 一定額以上の医療費を支払っている |

| 雑損控除 | × | ◯ | 災害や盗難などにより損害を受けた |

| 寄附金控除 | × | ◯ | 国や公共団体に寄附金を支払っている |

| 住宅借入金等特別控除 | ◯※2年目以降 | ◯ | 住宅ローンを利用している |

さらに、確定申告について詳しく知りたい方は、以下の記事もご覧ください。

フリーランスが年末調整や税務処理で注意すべきポイント

本章では、フリーランスの年末調整や税務処理の注意点を解説していきます。

経費計上や保険料控除の取り扱い

フリーランスは、事業に必要な経費を収入から差し引くことができます。経費として認められるものは、業種や事業内容によって異なりますが、事業に必要な費用はすべて経費計上が可能です。

一般的なものは以下が挙げられます。

- 事業所の家賃

- 光熱費

- 通信費

- 交通費

- 書籍費

- 取材費

- 修繕費

- 外注費

- 消耗品費

- 広告宣伝費

- 事業税固定資産税

さまざまなものが経費として認められますが、事業に無関係な費用は計上できない点に注意が必要です。

保険料控除には、国民健康保険料や国民年金保険料、生命保険料などがあります。申請する際は、加入している保険会社から発行される控除証明書が必要です。控除証明書が届いたら、大切に保管しておきましょう。

経費や控除に関する書類や記録は、7年間保管しなければならない点にも注意が必要です。紙ベースのものだけでなく、電子データでの領収書などもわかりやすく分類し保存しましょう。

副業部分の収入を確定申告で正しく処理する方法

フリーランスが副業している場合、副業の年間所得が20万円を超えると確定申告が必要です。本業と副業の収入を合算して、正しく手続きしましょう。

例えば、フリーランスのエンジニアとして月40万円の事業収入があり、週末にカフェで働き、月に8万円の収入がある場合を考えてみましょう。

エンジニアの収入は事業所得に該当します。40万円×12ヶ月で、年間収入は480万円です。ここから経費を差し引いた金額が課税対象となります。

一方、カフェでの副業収入は年間96万円です。副業の収入が20万円を超えているため、確定申告の際は、本業の収入と合算したうえで納税額を計算します。

年末調整と確定申告を混同しないコツ

年末調整と確定申告は、どちらも所得税に関する手続きですが、役割と対象者が異なるため、混同しないよう注意しましょう。

年末調整は、会社員などの給与所得者が対象で、雇用主が所得税を計算し、過不足を精算します。確定申告は、フリーランスや自営業者が自ら所得を申告し、納税額を確定させる手続きです。

年末調整と確定申告を混同しないために、以下のポイントを押さえておきましょう。

| 年末調整 | 確定申告 | |

|---|---|---|

| 対象 | 給与所得がある人 | 事業所得や副業収入がある人 |

| 申告者 | 雇用主 | 納税者本人 |

| 控除の範囲 | 基礎控除や配偶者控除などの基本的な控除を受けられる | 医療費控除や寄附金控除など、年末調整では適用できない控除を受けられる |

| 申告の時期 | 毎年12月 | 毎年2月中旬から3月中旬 |

スケジュールを守る重要性

年末調整や確定申告の提出期限は厳守しましょう。もし手続きが期限内に行われなかった場合、無申告加算税や延滞税などのペナルティが課せられるからです。

また、還付金を受け取れなかったり、所得控除が受けられず、税負担が増えたりといったデメリットもあります。

日ごろのスケジュール管理をしっかり行い、税務処理をスムーズに進めていきましょう。

【スケジュール管理のコツ】

- 月ごとに請求書や領収書を整理・保管する

- 会計ソフトを活用して経理作業を効率化する

- 税務処理に必要な書類や手続きをリストアップしてTo-Doリストを作る

- 手続き開始前や書類提出の期限前にリマインダーを設定する

年末調整や確定申告だけでなく、日々の取引を記帳したり収支に関わる書類を定期的に整理したりして、こまめに税務処理を行いましょう。申告するときの労力が最小限に抑えられます。

フリーランスが年末調整で知っておくべき書類と手続き

ここからは、年末調整に必要な書類やスケジュールについて見ていきましょう。

年末調整に必要な主な書類

年末調整の主な書類は以下のとおりです。

| 書類名 | 概要 |

|---|---|

| 扶養控除等(異動)申告書 | 従業員の扶養親族に関する情報を記載する書類 |

| 保険料控除申告書 | 生命保険や地震保険などの保険料に関する情報を記載する書類 |

| 基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書 | 以下の控除に関する申告ができる書類基礎控除配偶者控除所得金額調整控除 年末調整に係る定額減税 |

| 前職の源泉徴収票 | 年度の途中で入社した場合に必要 |

| 対象者のみ必要な書類 | 生命保険料控除を証明する書類 地震保険料控除を証明する書類 個人型確定拠出年金の掛金の支払いを証明する書類 国民年金や国民年金基金の掛金を支払ったと証明する書類 住宅借入金等特別控除を受けるための住宅借入金等特別控除申告書 配偶者特別控除に必要な源泉徴収票など |

提出書類の記入方法と注意点

次に、年末調整で提出する書類の書き方を見ていきましょう。

【給与所得者の扶養控除等(異動)申告書】

出典:国税庁「令和7年分扶養控除等(異動)申告書」

| 項目 | 記入方法 |

|---|---|

| 本人の基本情報 | 申告者本人の氏名や住所、マイナンバーなどを記入する |

| 配偶者の情報 | 控除の対象となる配偶者の氏名や住所、マイナンバーなどを記入する |

| 扶養親族の情報 | 控除の対象となる扶養家族の氏名や住所、続柄、生年月日などを記入する※16歳未満の扶養親族がいる場合は「住民税に関する事項」に記入する |

| 障害者・寡婦・ひとり親・勤労学生の情報 | 該当項目にチェックを入れ人数を記入する障害者の場合は等級などを記入する |

「給与所得者の扶養控除等(異動)申告書」は、雇用形態に関わらずすべての従業員が記入・提出しなければなりません。もし、控除対象となる配偶者・扶養親族がいない場合は、基本情報のみを記入し提出しましょう。

【保険料控除申告書】

出典:国税庁「令和6年分保険料控除申告書」

| 項目 | 記入方法 |

|---|---|

| 本人の基本情報 | 申告者本人の氏名や住所を記入する |

| 控除に関する情報 | 保険会社から送られてきた証明書や納付書をもとに、年間で支払った保険料や保険会社名、保険期間などの情報を記入する生命保険料控除地震保険料控除社会保険料控除小規模企業共済等掛金控除 |

保険会社が発行する控除証明書は厳重に保管しておきましょう。万が一紛失した場合、再発行に時間がかかり申告に遅れが生じます。期限内に申告できなかった場合は、本人による確定申告が必要です。

【基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書】

出典:国税庁「令和6年分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書」

| 項目 | 記入方法 |

|---|---|

| 本人の基本情報 | 氏名住所 |

| 基礎控除の情報 | 本年の給与収入本年の合計所得の見積額該当する区分Ⅰのアルファベット(判定表を参照)該当する控除額(判定表を参照) |

| 配偶者控除の情報 | 氏名生年月日マイナンバー本年の給与収入本年の合計所得の見積額判定表の該当欄(チェックを入れる)該当する区分Ⅱのアルファベット(判定表を参照) |

| 配偶者の控除額 | 「区分Ⅰ」「区分Ⅱ」を「控除額の計算」欄と照らし合わせる該当する金額を「配偶者控除の額」か「配偶者特別控除の額」に記入する |

基礎控除や配偶者控除を受けるには、条件がある点に注意しましょう。

基礎控除は、合計所得金額が2,500万円以下が条件です。配偶者控除は、配偶者の合計所得が48万円以下であり、生計を共にする申告者の所得金額が1,000万円以下のときに受けられます。

年末調整のスケジュールと期限

年末調整のスケジュールは以下のとおりです。

【年末調整の一般的なスケジュール】

| 10月下旬から | 年末調整に必要な書類を従業員に配る |

| 11月上旬まで | 本年中に入社した従業員から、前職の会社で発行された源泉徴収票を受け取る |

| 11月下旬まで | 従業員から年末調整に必要な書類を回収し不備の有無をチェックする |

| 12月中旬まで | 所得税を計算する |

| 12月の給与支払時 | 所得税の過不足金を還付または徴収し、源泉徴収票を従業員に交付する |

| ~翌年1月10日 | 所得税徴収高計算書(源泉所得税納付書)を作成し、所得税を納付する |

| ~翌年1月31日 | 源泉徴収票・法定調書合計表を税務署に提出し、給与支払報告書を従業員の住む市区町村に提出する |

年末調整は通常、年末から翌年初頭にかけて実施されます。各企業は、従業員から必要な書類を集め、内部で集計した上で、税務署への提出期限を守らなければなりません。

雇用主も従業員も、書類の提出期限を把握し、書類への記載や不備のチェックを早めに行う意識が大切です。直前の慌ただしさを避け、万全の体制で年末調整に臨めるでしょう。

フリーランスの税金に関する基礎知識

フリーランスは自分で確定申告を行うため、税金に関する基本的な知識が必要です。ここでは税金の計算方法や青色申告について解説します。

所得税と住民税の計算方法

所得税には、累進課税制度が適用されます。

累進課税制度では、課税所得金額に応じて税率が5%から45%まで設定されています。課税所得とは、総収入から必要経費や各種控除を差し引いた金額です。

例えば、課税所得が300万円の場合、税率は10%、控除額は97,500円です。

一方、住民税は前年の所得に基づいて計算され、均等割と所得割の合計で構成されます。

出典:総務省|個人住民税

均等割は定額で、道府県民税1,000円、市町村民税3,000円の合計4,000円です。

所得割は課税所得に対して一律10%(道府県民税4%、市町村民税6%)が課せられます。課税所得が300万円の場合、所得割は30万円となり、これに均等割を加えた金額が住民税となります。

さらに、所得税について詳しく知りたい方は、以下の記事もご覧ください。

青色申告の特典と活用方法

青色申告の特典は、最大65万円の控除です。所得から控除額を差し引き、納税額を抑えられます。ただし、65万円の控除を受けるには、複式簿記での記帳と電子申告が必須です。

青色申告を行うには、事前に税務署に届け出る必要があります。開業から2ヶ月以内、または課税年度の3月15日までに「青色申告承認申請書」を提出しなければなりません。申請が承認されたら、日々の収支を正しく記帳していきます。

また、青色申告は、損失の繰越控除が可能です。赤字が発生した年の損失を、翌年以降3年間にわたって繰り越せます。設備投資や広告費用が先行する開業時期に助かる特典といえるでしょう。

フリ-ランスの案件を探すならエンジニアファクトリー

エンジニアファクトリーは、フリーランスエンジニア向けに最適な案件をご紹介するサービスです。公開案件は7,000件以上、IT業界専門歴16年の実績を誇り、80%以上の方がエンジニア歴10年以上と、経験豊富なプロフェッショナルに選ばれ続けています。

また、案件の継続率は95.6%と高く、安定した仕事環境を提供しています。さらに、案件紹介後も丁寧なサポートを行い、エンジニア一人ひとりのキャリア形成をしっかりとサポート。信頼できるパートナーとして、あなたの成長を後押しします。フリーランスとしての活動をより充実させたい方、エンジニアファクトリーで新たな一歩を踏み出してみませんか?

まとめ

この記事では、フリーランスや副業を行う方々に向けて、年末調整と確定申告の基本的な仕組み、必要な手続きや書類、そして税務処理上の注意点を分かりやすく解説しました。

年末調整や確定申告はさまざまな書類に漏れやミスがないよう、正しく記入しなければなりません。また、受ける控除によっては領収書やレシートなど、経費や医療費にかかる書類も必要です。

いざというときに慌てないためにも、事前準備をしっかり整えておきましょう。

-14.jpg)